Data-Driven Banking: Im Bankenmarkt trennt sich jetzt die Spreu vom Weizen

Banken stehen an einem Wendepunkt. Umkehr ist unmöglich, denn ihre Kunden betrachten sie heute zunehmend als dienstleistungsorientierte Unternehmen, erwarten viel und vergleichen das Kundenerlebnis mit dem aus anderen Bereichen. Doch auch die volle Fahrt voraus gilt vielerorts als unbezahlbar, zu komplex, spaltend oder alles gleichzeitig.

Was macht eine erfolgreiche Bank aus? Wie kann Data-driven Banking dazu beitragen, den Weg in eine langfristig erfolgreiche Zukunft für Banken zu ebnen?

Lesen Sie, wie Banken mit kundenorientierten, datengetriebenen Bankdienstleistungen sicher in einer sich ständig verändernden, schnelllebigen Finanzwelt navigieren und ein nachhaltiges Win-Win-Ergebnis für sich und ihre Kunden erzielen.

Erfolgreiche Banken nehmen die Kundenperspektive ein

Data-driven Banking ist die Voraussetzung für ein überdurchschnittliches Kundenerlebnis. Doch viel wichtiger: Das überdurchschnittliche Kundenerlebnis ist die Voraussetzung für den Erfolg der Bank.

In der Vergangenheit haben sich viele Institute an traditionelle Banking-Prozesse gebunden — oft mit dem Fokus auf die Bedürfnisse des Unternehmens und nicht auf die der Kunden. Digitale Transformation, und auch die aktuelle Krise, fordern eine Umgestaltung, die die Verbesserung des Kundenerlebnisses in den Mittelpunkt stellt.

Digitalisierung schliesst die Lücke zwischen dem traditionellen Angebot einer Bank und den dynamischen Bedürfnissen der Kunden. Das ist ein wichtiger Schritt. Datengetriebene Finanzdienstleistungen ermöglichen es Banken jedoch, noch einen Schritt weiter zu gehen und nicht nur ein gutes, sondern ein exzellentes Kundenerlebnis zu bieten. Personalisierung und echte Relevanz überzeugen anspruchsvolle Bankkunden von heute.

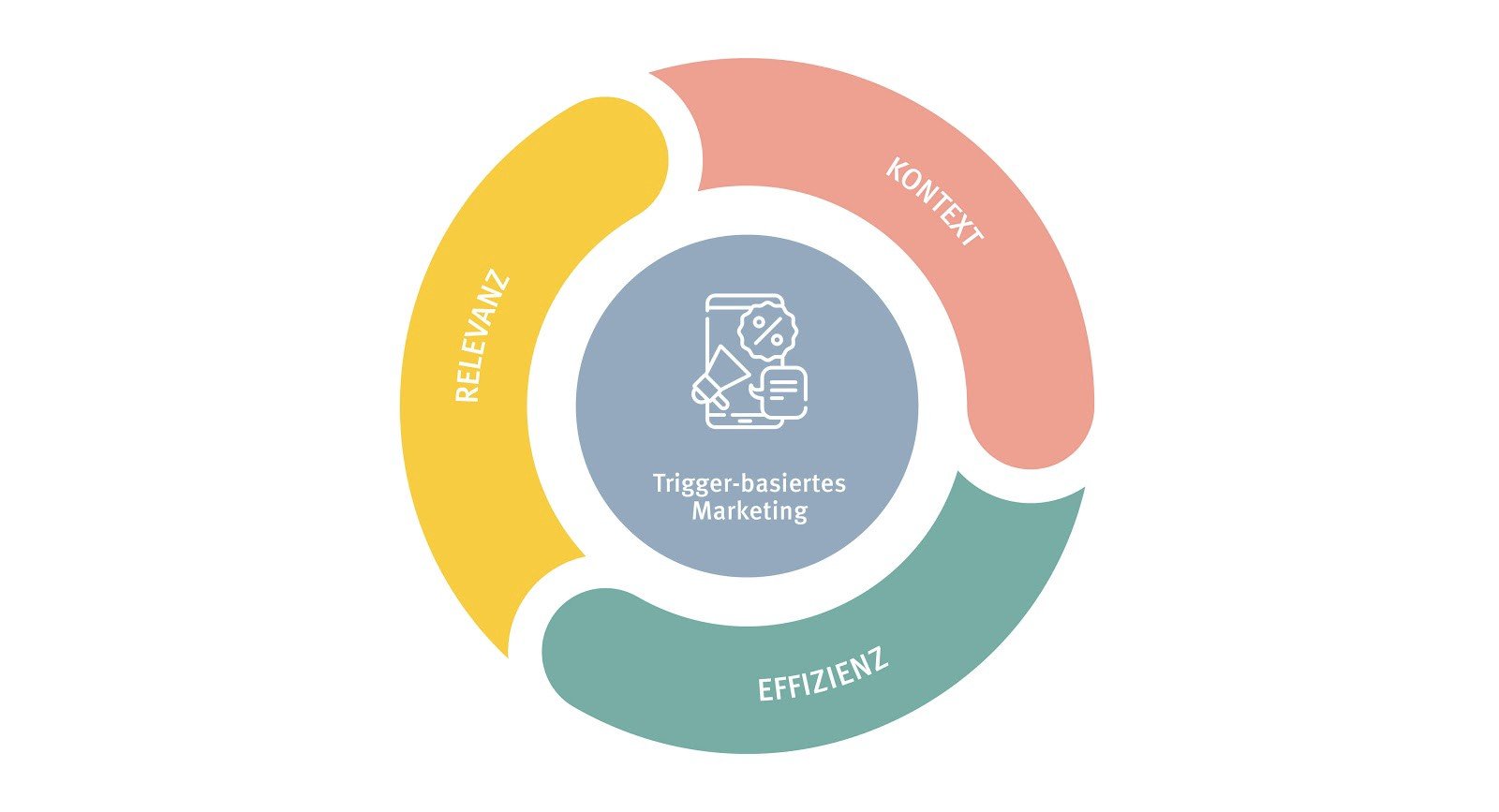

Trigger-basiertes Marketing für anspruchsvolle Bankkunden

Mit durch Analytics gestütztes Marketing realisieren Banken echte Personalisierung, behaupten sich gegen neue Marktteilnehmer und erzielen eine hohe Performance. Trigger-basiertes Marketing ermöglicht es einer Bank, Kunden sehr spezifisch und direkt anzusprechen. Die Basis liefern Verhaltensanalysen. Trigger, also Auslöser, legen eine gewisse Reaktion nahe, aufgrund derer das nächste, auf den Kunden zugeschnittene Angebot vorgeschlagen werden kann.

Intelligentes auslöserbasiertes Marketing funktioniert zudem noch unabhängig vom Servicekanal. Dazu aggregieren und integrieren Analytics-Komponenten die Kundendaten, liefern Erkenntnisse und spielen personalisierte Angebote in allen Kanälen aus. Vordefinierte Regeln identifizieren relevante Produkte und Services im richtigen Moment.

Wissen ist Macht — das wissen auch erfolgreiche Banken

Wissen ist Macht, auch im Bankensektor. Die Voraussetzung ist jedoch, dass das Wissen sinnvoll eingesetzt wird. Banken, die Wissen zu ihrem Nutzen und dem des Kunden einsetzen, haben viel zu gewinnen.

Wissen über die eigenen Bankkunden, hilft Banken bessere Produkte zu bauen, passende Angebote zu machen, und strategische Partnerschaften einzugehen. Datenanalyse und Datenanreicherung gibt Banken das Wissen an die Hand, das sie benötigen, um im Sinne ihrer Kunden zu handeln.

Predictive Banking für die Zukunft des Banking

Nehmen Sie das Beispiel Predictive Banking. Wenn Banken mit hoher Wahrscheinlichkeit, voraussagen können, welche Herausforderungen und Interessen Ihre Kunden in Zukunft entwickeln, können sie ihnen besser zur Seite stehen.

Informationen über die Einnahmesituation und das Ausgabeverhalten ermöglichen der Bank, Kunden mit personalisierten Produktempfehlungen anzusprechen, die grössere Erfolgsaussichten für Kunden und bessere Abschlussquoten für Banken haben. Predictive Banking ist somit ein klarer Gewinn für Bank und Kunde.

In hochwertigen Transaktionsdaten finden sich noch viele weitere, spannende Indikatoren. So kann die Bank Kunden mit der höchsten Abschlusswahrscheinlichkeit identifizieren oder Messgrössen wie Kaufkraftentwicklung für neue Banking-Angebote ableiten. Diese Art von Wissen hat sogar das Potential, die Finanzinstitute und das Banking-Erlebnis grundlegend zu verändern.

Ressourcen optimal nutzen bringt Banken auf nachhaltigen Erfolgskurs

Was ist nun der Haken an Data-driven Banking? Die Basis: Daten. Die meisten haben sie nicht und die anderen zuviel davon. Bankinstitute besitzen die begehrte Grundvoraussetzung, die vielen Unternehmen fehlt: Hochwertige Daten, selbst wenn diese oft noch unstrukturiert oder in Form von Big Data vorliegen.

Dennoch laufen Banken die Gefahr, dass sich zu viel unstrukturierte Daten anhäufen, unnötige Kosten verursachen und zunehmend schwieriger zu verwalten sind. Bringen sie einmal Ordnung in den Datenfundus, haben sie jedoch das Material an der Hand, das sie für nachhaltig erfolgreiches Banking benötigen. Anhand von Datenanreicherung und Datenanalyse kreieren Banken vollständige, hochgradig nutzbare Datensätze (Stichwort: Smart Data!), die sie strategisch einsetzen können, um Vorteile für Kunde und Bank und ein modernes, digitales Banking-Erlebnis zu schaffen.

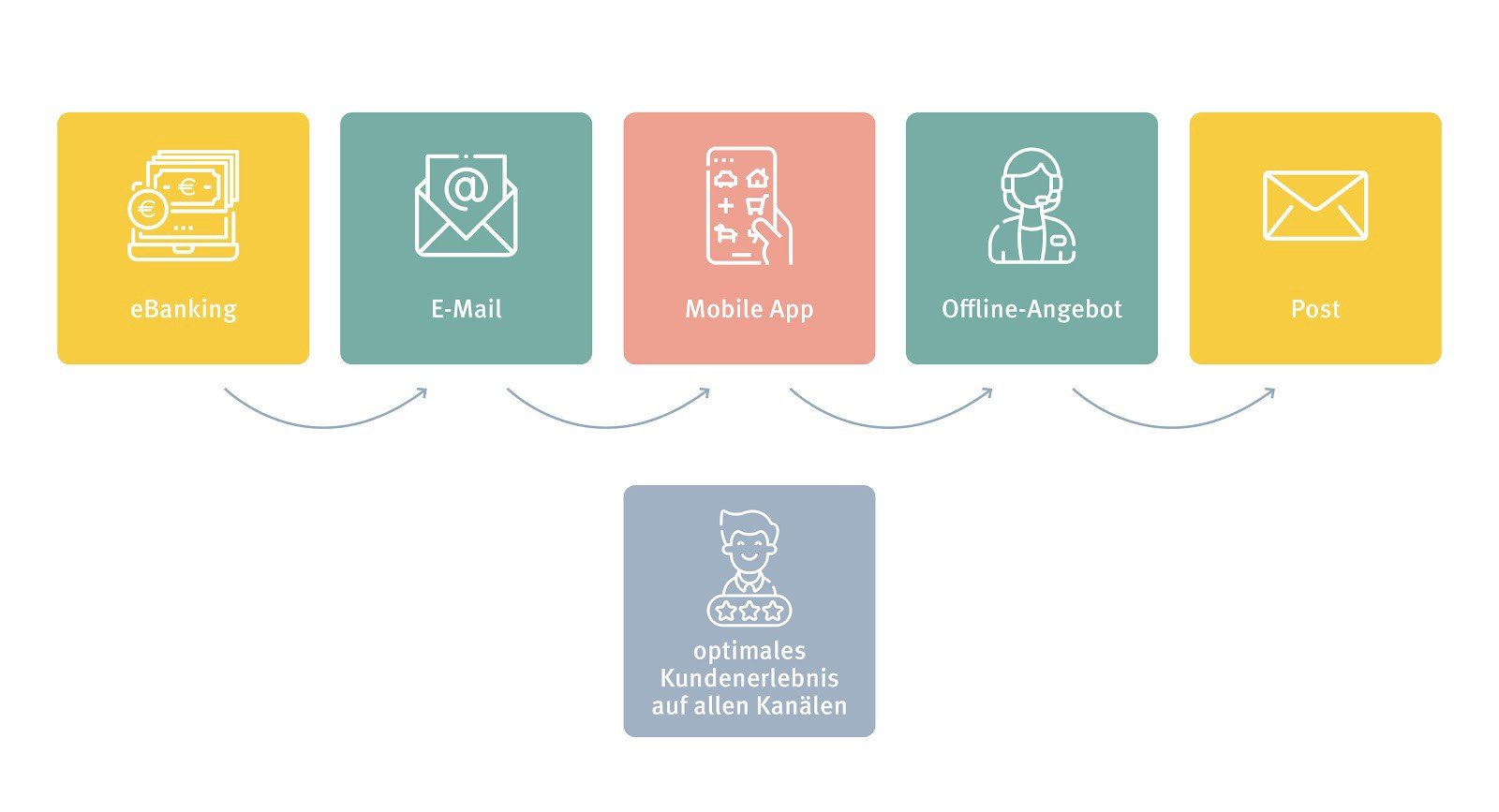

Multichannel schöpft aus dem vollen Wissen der Bank

Die Nutzung von eBanking und digitaler Kanäle nimmt dramatisch zu. Dennoch ist für viele Bankkunden die Filiale immer noch der bevorzugte oder zumindest ein relevanter Kontaktpunkt. Wie können Banken eine sinnvolle profitable Omnichannel-Strategie, die alle Interaktionskanäle einschliesst, realisieren?

Die Antwort sind wieder einmal Daten. Hier haben Banken wie bereits erwähnt aufgrund der schieren Grösse ihres Datenschatzes einen klaren Vorteil. Die Steigerung der Touchpoints verdoppelt diesen Vorteil. Durch die Datenanalyse und Anreicherung aller vorhandenen Daten — von eBanking und der Webseite über die mobile App und E-Mail bis hin zu Daten aus dem Offline-Angebot wie der Kundenberatung — generieren Banken noch mehr und optimal nutzbares Wissen.

Die hochwertigen Daten digitaler und physischer Touchpoints können zudem noch eingesetzt werden, um das Kundenerlebnis auf allen Kanälen konsistent zu gestalten und zu optimieren, aber auch um gefragte Produkte anzubieten und Prozesse im Front- und Backend zu rationalisieren.